Gesellschaft | Pioniere & Visionen, 01.09.2024

Tax the Rich

Wie Klimaneutralität, Vermögensbesteuerung und soziale Gerechtigkeit zusammenhängen

Der Klimawandel und die zunehmenden sozialen Spannungen sind eine Doppelkrise, die nur unter gegenseitiger Berücksichtigung gelöst werden können. Wird die soziale Dimension der Transformation ignoriert, droht nicht nur die Verfehlung der Klimaziele, sondern auch das Auseinanderbrechen der Gesellschaft. Die Herausforderung lautet also: Wie lassen sich beide Krisen in Einem lösen?

Deutschland will bis 2045 klimaneutral sein. Dazu muss die Bundesrepublik auf Kohle, Öl und Gas verzichten und diese durch erneuerbare Energien wie Solar- und Windkraft ersetzen. Dies erfordert keinen technologischen Durchbruch, sondern einen raschen Ausbau erneuerbarer Energien und der dafür notwendigen Infrastruktur wie Netze, Ladesäulen und Speicher sowie eine konsequente Reduzierung des Energieverbrauchs.

Die Herausforderung ist immens. Bis 2030 müsste sich der Ausbau der Windkraftanlagen an Land vervierfachen und es müssten täglich (!) Solarkollektoren auf einer Fläche von mehr als 43 Fußballfeldern installiert werden. Dafür sind jährliche Investitionen von 70 bis 80 Milliarden Euro erforderlich, etwa zwei Prozent des Bruttoinlandsprodukts. Der Staat spielt dabei eine entscheidende Rolle, um den Übergang von fossilen zu grünen Energien zu unterstützen.

Soziale Gerechtigkeit als Schlüssel

Diese Transformation hat eine entscheidende verteilungspolitische Komponente, denn die ökologische Transformation ist eng mit sozialer Ungleichheit verbunden. Um den sozialen Zusammenhalt während dieser Phase zu gewährleisten, muss die soziale Gerechtigkeit berücksichtigt werden. Wird eine zunehmende Ungleichheit toleriert, riskiert man populistische Bewegungen, besonders in wirtschaftlich unsicheren Zeiten. Deshalb kann nur durch gemeinsames Handeln von Politik, Wirtschaft und Gesellschaft eine nachhaltig tragfähige und gerechte Zukunft gestaltet werden. Eine faire, aber höhere Besteuerung der Vermögenden ist dafür die Voraussetzung und gleichzeitig auch notwendig, um die Klimaziele finanziell zu erreichen.

Massive Investitionen in erneuerbare Energien und klug durchdachte Subventionen sind ein offensichtlicher Weg, den Wandel zu beschleunigen. Die CO2-Bepreisung, wie sie von liberalen Ökonomen bevorzugt wird, reicht nicht aus. Zudem erzeugt sie Widerstände, da sie ärmere Haushalte stärker belastet. Dies könnte gesellschaftliche Konflikte weiter verstärken.

Ungleichheit als globale Herausforderung

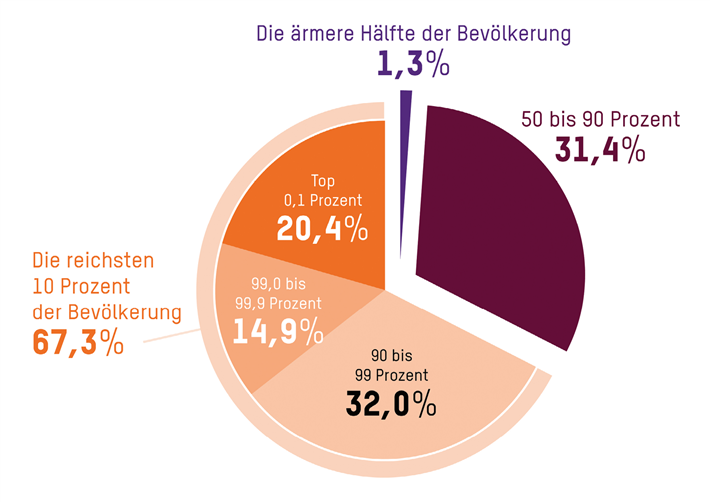

Weltweit spitzt sich die Ungleichverteilung dramatisch zu. Mittlerweile besitzt das reichste eine Prozent der Welt knapp 50 Prozent des gesamten weltweiten Vermögens. Die Covid-Pandemie war dabei ein zusätzlicher Beschleuniger. Laut der Entwicklungshilfeorganisation OXFAM haben die zehn reichsten Menschen der Welt ihr Vermögen allein während der Pandemie auf insgesamt 1,5 Billionen Dollar verdoppelt, während gleichzeitig knapp fünf Milliarden Menschen weltweit ärmer geworden sind und jeder zehnte Mensch hungert. In Deutschland besitzen die reichsten zehn Prozent rund 60 Prozent des Vermögens, während die ärmere Hälfte praktisch kein Vermögen hat. Länder mit größerer Gleichheit schneiden in allen Bereichen des menschlichen Wohlergehens besser ab.

Weltweit spitzt sich die Ungleichverteilung dramatisch zu. Mittlerweile besitzt das reichste eine Prozent der Welt knapp 50 Prozent des gesamten weltweiten Vermögens. Die Covid-Pandemie war dabei ein zusätzlicher Beschleuniger. Laut der Entwicklungshilfeorganisation OXFAM haben die zehn reichsten Menschen der Welt ihr Vermögen allein während der Pandemie auf insgesamt 1,5 Billionen Dollar verdoppelt, während gleichzeitig knapp fünf Milliarden Menschen weltweit ärmer geworden sind und jeder zehnte Mensch hungert. In Deutschland besitzen die reichsten zehn Prozent rund 60 Prozent des Vermögens, während die ärmere Hälfte praktisch kein Vermögen hat. Länder mit größerer Gleichheit schneiden in allen Bereichen des menschlichen Wohlergehens besser ab.Die soziale Ungleichheit wirkt sich auch ökologisch aus: Höhere Einkommen führen zu höherem Konsum und Ressourcenverbrauch. Global sind die reichsten zehn Prozent für fast die Hälfte der Treibhausgasemissionen verantwortlich. In Deutschland hat die ärmere Hälfte der Bevölkerung einen durchschnittlichen CO2-Fußabdruck von 5,9 Tonnen, während das reichste eine Prozent 117,9 Tonnen emittiert. Eine stärkere Besteuerung der Reichen würde deshalb nicht nur die gesellschaftliche Spaltung verringern, sondern auch den CO2- Verbrauch gerechter verteilen.

Die Wahrheit über Steuerlast und Innovation

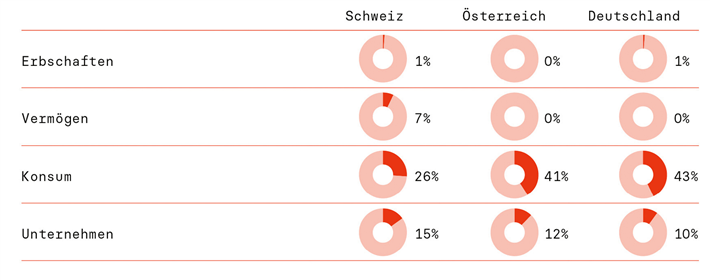

Diskurse über Steuern sind oft von Mythen umgeben. Deutschland besteuert Einkommen hoch, ist aber in Bezug auf Vermögen ein Niedrigsteuerland. Es gibt heute sehr viel mehr Milliardenvermögen als vor ein paar Jahrzehnten. Gibt es deswegen mehr Innovation? Mehr Produktivitätsgewinne? Mehr Wachstum bei Löhnen? Nein! Das Narrativ, dass hohe Geldansammlungen an der Spitze zu hohen Investitionsniveaus führen, ist empirisch falsch. Milliardenvermögen sollten daher nicht mit „Unternehmertum", „Investitionen" und der „Schaffung von Arbeitsplätzen" verwechselt werden. Stattdessen fließt viel privates Kapital in Finanzmärkte oder Luxusgüter anstatt in Investitionen in die „reale Wirtschaft". Dasselbe gilt für das Investitionsverhalten von Unternehmen, wo Rekordhochs für Gewinnrücklagen und Aktienrückkäufe genutzt werden.

![Die effektiven Steuer- und Abgabesätze im Vergleich*. Quelle: Zusammenstellung von OXFAM/ Netzwerk Steuergerechtigkeit 2024, basierend auf den detaillierten Länderstudien mit kleinen Anpassungen für die Vergleichbarkeit. [1] 1 Bei Milliardär*innen wirken sich die Sozialabgaben nicht aus.](https://www.forum-csr.net/global/images/cms/4_2024/oxfam_2.png)

* Werte teilweise basierend auf vereinfachenden Annahmen, inkl. aller Steuern (Einkommensteuer, Unternehmensteuern, Vermögensteuer), inkl. aller Sozialabgaben inkl. Arbeitgeberbeiträgen (Arbeitslosen-, Pflege-, Kranken- und Pensionskasse, für die Schweiz nur 1. Säule), abweichend für die Schweiz: Milliardäre mit faktischem Wohnort (Kanton Basel-Stadt/Kanton Waadt) statt Niedrigsteuerkanton Zug wie beim Multimillionär und bei der Mittelstandsfamilie (dadurch höhere Steuersätze für Milliardäre); für Österreich: die den Berechnungen in der Länderstudie zugrunde liegenden Vermögensdaten beziehen sich auf das letzte verfügbare Erhebungsjahr 2020, daher bezieht sich auch das Durchschnittseinkommen der österreichischen Mittelstandsfamilie auf 2020 (dadurch niedrigerer Steuersatz als in der Schweiz und Deutschland).

** Höchststeuersätze für Einkommen in der Schweiz je nach Wohnsitzkanton unterschiedlich. Während die Beispiel-Milliardäre im Kanton Basel-Stadt und Waadt mit Höchststeuersätzen von 40,5 %, 41,5 % wohnen, wohnt der typische Multimillionär*in sowie die Mittelstandsfamilie im Niedrigsteuerkanton Zug (22 %).

Faire Besteuerung als Lösung

Unterzeichne die Petition Bis Ende des Jahres läuft eine EU-weite Petition, initiiert von OXFAM, welche eine europäische Vermögenssteuer für Superreiche fordert, mit der Bildung, Gesundheit und Klimaschutz finanziert werden können. Wenn Multimillionär*innen mit einem Vermögen von über fünf Millionen US-Dollar besteuert werden, könnte das bis zu 85,2 Milliarden Euro pro Jahr einbringen – allein in Deutschland. Das könnte zum Beispiel bessere Bildung, Gesundheit und Klimaschutz finanzieren und so die Welt ein Stück gerechter machen! Unterzeichne die Petition auf aktion.oxfam.de/tax-the-rich. |

Wie könnte nun eine gerechte Erbschaftsbesteuerung ohne Schlupflöcher aussehen, wenn beispielsweise ein Unternehmen nach dem Ableben des Eigentümers in andere Hände übergeht? Eine einfache Lösung wäre eine Mindest-Erbschaftssteuer in Höhe von 15 Prozent, die progressiv gesteigert und ausnahmslos auf Betriebsvermögen, das zum Beispiel fünf Millionen Euro übersteigt, über einen Zeitraum von 20 Jahren erhoben wird. Damit wäre sichergestellt, dass das Grundkapital unangetastet bleibt, da die Schuld aus den laufenden Einnahmen über einen längeren Zeitraum hinweg abgetragen werden kann. Denkbar wäre auch, dass die Erbschaftssteuer auch in Geschäftsanteilen bezahlt werden könnte. Damit würde der Staat zum stillen Teilhaber der Firma, und die Aktienanteile könnten von den Erben im Laufe der Zeit natürlich auch wieder zurückgekauft werden.

Auch die Übertragung von Privatvermögen braucht neue Lösungen. Eine Möglichkeit wäre es, eine Basissteuer von 15 Prozent auf Erbschaften von über einer Million Euro zu erheben, wobei der Wert des Erstwohnsitzes bei der Berechnung des Vermögenswertes außen vor bleibt. Diese Rate sollte angemessen steigen und bei einem Steuersatz von 90 Prozent enden, der auf enorme Vermögen über 50 Millionen US-Dollar anfällt. Auch diese Steuer wäre nicht auf einen Schlag, sondern über einen Zeitraum von 20 Jahren zu entrichten.

Initiativen für mehr SteuergerechtigkeitTax Me Now

www.finanzwende.de

|

Eine höhere Besteuerung von Vermögen würgt Investitionen nicht ab. Vielmehr könnte – je nach Ausgestaltung – eine Kombination aus rigiderer Erbschaftssteuer viele Milliarden Euro einspielen und dem Staat Möglichkeiten für Lenkungsmaßnahmen eröffnen. Zum Beispiel durch eine 15 Prozent-Besteuerung auf alles Vermögen nach einem Freibetrag von 500.000 Euro und bei Ausklammerung von selbst genutztem Wohneigentum.

Auch von der Wiedereinführung einer Vermögenssteuer wäre nur ein kleiner Teil der Bevölkerung betroffen, und die Gelder könnten für Investitionen in die grüne Transformation verwendet werden.

Dass eine Besteuerung von Vermögen entgegen der Kritik nicht zur übermäßigen Steuerflucht führen würde, zeigt auch die kürzlich veröffentlichte Studie „Keine Angst vor Steuerflucht" von OXFAM und dem Netzwerk Steuergerechtigkeit. In ihr wird der Mythos Steuerflucht widerlegt und aufgezeigt, warum eine Vermögenssteuer zum Abbau der demokratiegefährdenden Vermögenskonzentration nicht nur möglich, sondern auch dringend geboten ist. Die detaillierteren Ergebnisse der Studie können auf dem forum online Portal forum-csr.net nachgelesen werden.

Vermögensbesteuerung – eine internationale Angelegenheit

Anfang 2024 schlug der brasilianische Finanzminister eine globale Mindeststeuer von zwei Prozent auf Milliardenvermögen vor. Obwohl dies nur 3.000 Menschen betreffen würde, könnte es jährlich 200 bis 250 Milliarden Dollar an Steuereinnahmen einbringen. Allein diese Steuer könnte den Kampf gegen Armut, Ungleichheit und die Klimakrise finanzieren. Der französische Ökonom Gabriel Zucman unterstützt diese Initiative und betont, dass Milliardäre die niedrigste effektive Steuerquote haben – ein Skandal!

Eine faire Besteuerung der Superreichen würde die Finanzierung der grünen Transformation sichern und die gesellschaftliche Spaltung verringern. Der Übergang zu einer klimaneutralen Zukunft erfordert alles in allem nicht nur technologische und wirtschaftliche Maßnahmen, sondern auch eine faire Verteilung der finanziellen Lasten. Internationale Zusammenarbeit ist dabei entscheidend, um Steuerflucht zu verhindern und sicherzustellen, dass alle ihren fairen Beitrag zur Bewältigung globaler Herausforderungen leisten. Nur so lässt sich eine nachhaltige, gerechte und spannungsfreie Zukunft gestalten.

Till Kellerhoff arbeitet seit 2017 beim Club of Rome, wo er seit 2022 als Programmdirektor tätig ist und den „Reclaiming Economics Impact Hub" leitet. Seit 2021 ist er zudem globaler Koordinator für Earth4All, einer internationalen Initiative, die den Systemwandel für eine gerechte Zukunft auf einem begrenzten Planeten beschleunigen soll. Zudem ist er beitragender Autor des SPIEGEL-Bestsellers „Earth for All".

forum Nachhaltig Wirtschaften heißt jetzt forum future economy

forum 01/2026

- Zukunft bauen

- Frieden kultivieren

- Moor rockt!

Kaufen...

Abonnieren...

30

JAN

2026

JAN

2026

Perspektive Wohnungsbau in Augsburg und Bayern

Impulse, Herausforderungen und Lösungswege

86159 Augsburg

Impulse, Herausforderungen und Lösungswege

86159 Augsburg

10

FEB

2026

FEB

2026

Anzeige

Professionelle Klimabilanz, einfach selbst gemacht

Einfache Klimabilanzierung und glaubhafte Nachhaltigkeitskommunikation gemäß GHG-Protocol

Megatrends

Selbstgewählte Einsamkeit

Selbstgewählte EinsamkeitChristoph Quarch analysiert den Trend und empfiehlt, Komfortzonen zu verlassen

Jetzt auf forum:

Rat für Nachhaltige Entwicklung neu berufen

Sperrmüll vs. Entrümpelungsfirma: Wann lohnt sich professionelle Hilfe?

BAUExpo 2026 vom 20. bis 22. Februar in Gießen

CO2-Preis: Bundesregierung sollte zu Koalitionsvertrag stehen